Inhalt

Das Wichtigste vorab:

- Forderungsmanagement umfasst alle Maßnahmen zur Vermeidung und Verwaltung von Zahlungsausfällen. Es sichert die Liquidität des Unternehmens und schützt vor finanziellen Risiken, indem es offene Forderungen effektiv verfolgt und managt.

- Ein gutes Forderungsmanagement beginnt mit der Bonitätsprüfung potenzieller Geschäftspartner und der klaren Vertragsgestaltung, einschließlich Zahlungsbedingungen und Eigentumsvorbehalten. Eine Kreditversicherung bietet zusätzlichen Schutz bei Zahlungsausfällen.

- Effektives Forderungsmanagement beinhaltet die korrekte Rechnungsstellung und das Nachverfolgen von Zahlungen. Bei Zahlungsverzug werden Mahnschreiben und gerichtliche Mahnverfahren eingesetzt. Kleinere Unternehmen können das Forderungsmanagement auch an spezialisierte Dienstleister wie Euler Hermes auslagern, um Kosten und Zeit zu sparen.

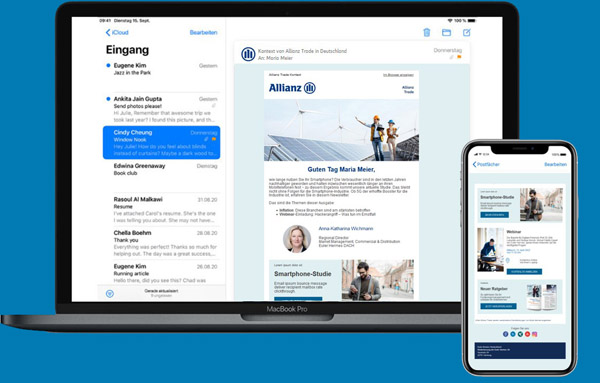

Verpassen Sie keine Tipps und News mehr mit unserem Newsletter!

Alles rund um das Thema Forderungsmanagement, dazu aktuelle Einblicke zu wirtschaftlichen Entwicklungen, Branchen und Ländern sowie exklusive Einladungen zu Webinaren und Umfragen. Kostenlos und monatlich!

Jedes Jahr gewähren deutsche Unternehmen ihren Kunden Kredite von rund 400 Milliarden Euro – indem sie Waren liefern und Leistungen erbringen, die sie nicht sofort bezahlt bekommen.

Das ist gängige Praxis, kann aber schnell zum Problem werden, denn solche offenen Forderungen sind im wahrsten Sinne des Wortes Risikokapital. Und das bedroht die Liquidität: Größere Forderungsausfälle können auch an sich gesunde Unternehmen unverschuldet in die Insolvenz treiben. Hier erfahren Sie, was alles zu einem gut organisierten Forderungsmanagement gehört und wie Sie sich vor Forderungsausfällen schützen können.

Was ist Forderungsmanagement?

Unter Forderungsmanagement versteht man alle Maßnahmen, die dazu dienen, Zahlungsausfälle eines Unternehmens zu vermeiden, offene Forderungen zu verwalten und nachzuhalten und ein Unternehmen generell vor möglichen Zahlungsausfällen zu schützen. Der Begriff Forderungsmanagement wird oft mit dem Begriff Debitorenmanagement synonym verwendet.

Betreibt ein Unternehmen sein Forderungsmanagement selbst, ist dieses in der Regel im Rechnungswesen angesiedelt. Mit dem Forderungsmanagement kann aber auch ein externer Dienstleister beauftragt werden.

Das Forderungsmanagement kommt nicht erst bei einem Zahlungsverzug oder einem Zahlungsausfall zum Tragen, sondern weit vorher. Es umfasst alle Phasen einer Geschäftsbeziehung eines Unternehmens zu einem anderen, also von der Anbahnung bis zum Abschluss des Geschäfts.

Vorbeugung: Bonitätsprüfung, Vertragsgestaltung und Kreditversicherung

Ein gutes Forderungsmanagement beginnt bereits, bevor eine Geschäftsbeziehung eingegangen wird: Eine Bonitätsprüfung des zukünftigen Geschäftspartners gibt Aufschluss über dessen Kreditwürdigkeit. Gerade bei großen Verträgen oder Aufträgen sollte die Bonitätsprüfung eine Selbstverständlichkeit sein.

Wichtig ist auch die Vertragsgestaltung. Sind im Vertrag präzise Liefer- und Zahlungsbedingungen festgelegt? Eine Fälligkeitsklausel legt einen bestimmten Zahlungstermin oder ein genaues Zahlungsziel fest. In den Allgemeinen Geschäftsbedingungen können bereits Themen wie Mahnkosten oder Inkassokosten festgehalten werden. Auch ein Eigentumsvorbehalt kann vertraglich vereinbart werden. In einigen Fällen kann es, je nach Branche, auch angebracht sein, sich ggf. Mängelgewährleistungs- bzw. Vertragserfüllungsbürgschaften zu besorgen.

Eine Kreditversicherung schließlich schützt das Unternehmen für den Fall, dass trotz aller Vorsichtsmaßnahmen ein Zahlungsausfall eintritt und der Geschäftspartner seinen Zahlungsverpflichtungen nicht nachkommen will oder kann. In diesem Fall kann eine Kreditversicherung den Zahlungsausfall bis zur versicherten Höhe ersetzen.

Nach erbrachter Leistung: Korrekte Rechnungen stellen und diese nachhalten

Zahlungsverzug durch den Kunden: Was nun?

Ein Zahlungsverzug tritt dann ein, wenn der Kunde die Rechnung zum vereinbarten Zahlungstermin nicht beglichen hat bzw. die vereinbarte Rate nicht gezahlt hat. Wurde keine Frist vereinbart und noch keine Mahnung verschickt, tritt bei Geschäftskunden 30 Tage nach Erhalt der Rechnung automatisch der Zahlungsverzug ein.

Das Eintreiben überfälliger Zahlungen beginnt in der Regel mit einem Mahnschreiben. Dieses muss bestimmte Punkte enthalten wie die ursprüngliche Rechnungsnummer, das Rechnungsdatum, die Höhe der offenen Forderung, das Fälligkeitsdatum sowie eine neue Zahlungsfrist.

Zahlt der Kunde auch weiterhin nicht, sollte ein gerichtliches Mahnverfahren eingeleitet werden. Zunächst wird ein gerichtlicher Mahnbescheid erlassen mit dem Ziel, eine Vollstreckung der Geldforderung ohne Klageerhebung zu erreichen. Zahlt der Kunde dennoch nicht, steht am Ende des gerichtlichen Mahnverfahrens der gerichtliche Vollstreckungsbescheid mit dem Vollstreckungstitel. Ein Vollstreckungstitel bedeutet aber noch lange nicht, dass der Unternehmer sein Geld auch zurückbekommt – vor allem dann nicht, wenn der Geschäftspartner insolvent und bei ihm nichts mehr zu holen ist.

Forderungsmanagement: Inhouse oder Outsourcing?

Kreditversicherung: Sinnvolle Ergänzung für das Forderungsmanagement

Das könnte Sie auch interessieren:

Allianz Trade Kontext – Ihr Wissensvorsprung

Machen Sie es wie über 35.000 andere Entscheider in Unternehmen und abonnieren Sie unseren Newsletter. Sie erwarten kostenlos und monatlich: