Inhalt

Das Wichtigste vorab:

- Mit einem Lieferantenkredit können Unternehmen ihren Kunden eine Zahlungsfrist für die Begleichung einer Rechnung setzen.

- In der Regel wird bei einer Zahlung vor dem vereinbarten Fristende Skonto gewährt.

- Eine Warenkreditversicherung schützt Lieferanten vor dem finanziellen Risiko eines Zahlungsausfalls bei der Gewährung eines Lieferantenkredits.

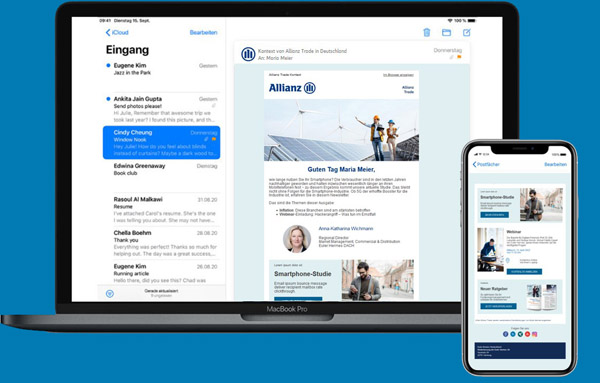

Verpassen Sie keine Tipps und News mehr mit unserem Newsletter!

Alles rund um das Thema Forderungsmanagement, dazu aktuelle Einblicke zu wirtschaftlichen Entwicklungen, Branchen und Ländern sowie exklusive Einladungen zu Webinaren und Umfragen. Kostenlos und monatlich!

Lieferantenkredit: Das ist damit gemeint

Welche Fristen sind bei einem Lieferantenkredit üblich?

Welche Vorteile bietet ein Lieferantenkredit?

Beide Seiten – Lieferant wie Kunde – profitieren bei dieser Art der Zahlungsvereinbarung von wichtigen Vorteilen:

- Kunden erhalten dadurch einen größeren finanziellen Spielraum – vor allem

kleinere Investitionen sind einfacher möglich. - Insbesondere für Start-ups sind Lieferantenkredite sehr hilfreich, da bei ihnen oft noch keine anderweitigen Kreditmittel vorliegen.

- Lieferanten sichern sich den sogenannten „Eigentumsvorbehalt“ – die Ware gehört dem Kunden erst, wenn dieser sie bezahlt

- Es muss kein gesonderter Vertrag dafür aufgesetzt werden.

Für den Lieferanten ist dabei wichtig, sich vorab ein klares Bild über die Bonität seitens des Kunden zu machen. Sprich: wie groß die Wahrscheinlichkeit ist, dass die Rechnung auch tatsächlich beglichen wird. Wenn Sie sich als Unternehmen gegen dieses Risiko – also das Risiko unbezahlter Rechnungen – absichern möchten, ist eine Warenkreditversicherung meist das erste Mittel der Wahl. Hier erfahren Sie mehr über die Lösung von Allianz Trade in diesem Bereich.

Auf der anderen Seite sind Lieferantenkredite oft ein gutes Mittel, um mit neuen Kunden ins Geschäft zu kommen oder bestehende Geschäftsverbindungen weiter auszubauen. Diese beiden Faktoren – Bonitätsrisiko und Umsatzpotenzial – miteinander in Einklang zu bringen, ist eine der wichtigsten Aufgaben, die sich für Unternehmen aus der Gewährung von Lieferantenkrediten ergeben.

Nicht zu vergessen: das Thema „Cash Flow Management“. Ausstehende Forderungen belasten auch immer die Liquidität. Was es dabei für Unternehmen zu beachten gilt, haben wir Ihnen in diesem Artikel zum Thema Cashflow- und Forderungsmanagement zusammengefasst.

Andersherum sollte sich auch der Kunde darüber im Klaren sein, dass im Falle einer verspäteten Zahlung empfindliche Verzugszinsen erhoben werden können, die in der Regel über dem Zinsniveau von Kontokorrentkrediten liegen. Alle Alternativen – auch ein „normaler“ Kredit – sollten daher als Lösungsszenario miteinbezogen und bewertet werden.

Das könnte Sie auch interessieren:

Allianz Trade Kontext – Ihr Wissensvorsprung

Machen Sie es wie über 35.000 andere Entscheider in Unternehmen und abonnieren Sie unseren Newsletter. Sie erwarten kostenlos und monatlich: